Отчет о стратегическом анализе рыночных возможностей животноводства и мясоперерабатывающей отрасли в Буркина-Фасо

Целевая аудитория: международные инвесторы, руководители агропредприятий, организации развития и политические аналитики.

Титульный лист

Пограничные инвестиционные возможности в агропромышленном секторе Западной Африки

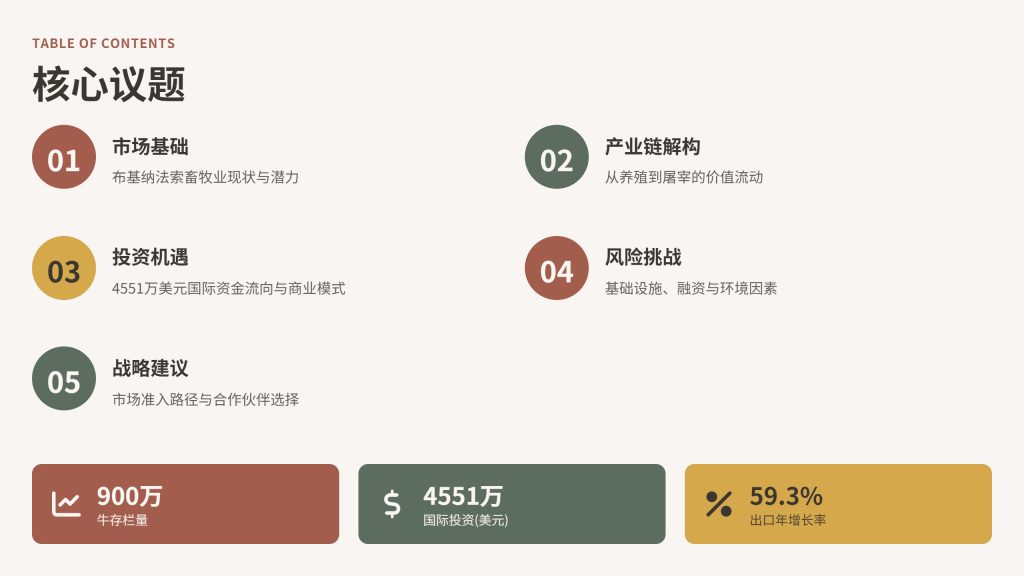

Содержание

- Рыночный фундамент: Текущее состояние и потенциал животноводства в Буркина-Фасо

- Деконструкция цепочки создания стоимости: Поток стоимости от разведения до убоя

- Инвестиционные возможности: Поток международного капитала в размере 45,51 млн долл. США и бизнес-модели

- Риски и вызовы: Инфраструктура, финансирование и экологические факторы

- Стратегические рекомендации: Пути выхода на рынок и выбор партнеров

1. Рыночный фундамент

Текущее состояние и потенциал животноводства в Буркина-Фасо

Обзор страны: Узел сельского хозяйства и животноводства в Западной Африке

Буркина-Фасо — страна в Западной Африке с населением 22 млн человек (65% младше 25 лет). Являясь членом Экономического сообщества стран Западной Африки (ЭКОВАС), страна имеет доступ к потребительскому рынку с населением 400 млн человек. Сельское хозяйство составляет основу экономики (18% ВВП, 900 тыс. занятых). Несмотря на отсутствие выхода к морю, франкоязычная среда и стратегическое расположение обеспечивают удобство связей с европейским рынком.

Масштабы животноводства: Промышленная база с 9 млн голов КРС

Поголовье скота: 9 млн голов КРС, значительное поголовье мелких жвачных. В стране действует 45 крупных livestock-рынков (69% — производственные, 18% — экспортные). Сезонные колебания продаж: низкий сезон (февраль–май), пиковый сезон (декабрь–январь). Вклад животноводства в ВВП — 18%, что сопоставимо с хлопковым сектором.

Рыночный потенциал: Двойная движущая сила — внутренний спрос и экспорт

- Внутренний спрос: Рост потребления мяса среди 22 млн населения и расширение среднего класса в Западной Африке стимулируют увеличение душевого потребления мяса (годовой рост: свинина — 2%, баранина — 1,6%).

- Экспорт: Объем экспорта живых животных вырос с 581 т в 2019 г. до 3 746 т в 2023 г. (среднегодовой рост 59,3%). Основные направления экспорта: Гана (49% экспорта овец, 83% коз), Бенин, Того, Кот-д’Ивуар. Ожидается, что к 2026 г. поголовье скота превысит 10 млн голов.

2. Деконструкция цепочки создания стоимости

Поток стоимости от разведения до убоя

Текущее состояние цепочки создания стоимости: От экспорта живых животных до переработки мяса

- Производство: Сельские фермеры, кочевники.

- Сбор: 31 производственный рынок, 4 сборных рынка.

- Убой: Основная бойня в Уагадугу перерабатывает 57% КРС.

- Торговля: 18% экспортных рынков, 4% потребительских рынков.

Ключевые проблемы: Чрезмерная доля экспорта живых животных, недостаточные мощности по убою внутри страны, отсутствие возможностей глубокой переработки, избыточное количество посредников, что приводит к низким ценам для фермеров и высоким ценам для конечных потребителей.

Рыночная система: Иерархическое распределение 45 livestock-рынков

- Производственные рынки: 31 (69%), стороны предложения.

- Сборные рынки: 4 (9%), консолидация объемов.

- Экспортные рынки: 8 (18%), трансграничная торговля.

- Потребительские рынки: 2 (4%), городские конечные точки.

Частота продаж: 47% раз в неделю, 44% раз в три дня. Сезонные колебания: низкий сезон (февраль–май), пиковый сезон (декабрь–январь). Годовой оборот мелких жвачных: 513 тыс. голов.

Конкурентный ландшафт: От региональной торговли до международных поставщиков

- Региональный уровень: Буркина-Фасо — крупный поставщик живых животных в Западной Африке, конкурирует с Мали и Нигером, экспортирует в прибрежные страны (Гана, Кот-д’Ивуар).

- Международный уровень: Конкуренция со стороны Бразилии, Индии, США, а также ведущих поставщиков халяльного мяса из Австралии и Новой Зеландии на рынках Ближнего Востока и Северной Африки.

КРС из Буркина-Фасо составляет около 1/3 потребления говядины в Гане, однако 77% импорта говядины — низкокачественные продукты, такие как субпродукты.

3. Инвестиционные возможности

Поток международного капитала в размере 45,51 млн долл. США и бизнес-модели

Международные инвестиции: 45,51 млн долл. США для модернизации цепочки создания стоимости

- Африканский банк развития: Проект на 45,51 млн долл. США (современная бойня и мясоперерабатывающий завод в Бобо-Диуласо, 30 тыс.受益 фермеров, 4 тыс. новых рабочих мест).

- Всемирный банк (МАР): Кредит на 200 млн долл. США для сельского хозяйства.

- МАР: Проект поддержки животноводства в Сахеле (фаза II) на 37,5 млн долл. США.

- Правительство Буркина-Фасо: Строительство бойни в Зиниаре на 2,3 млн долл. США.

Бизнес-модели: От убоя и переработки до брендированных мясных продуктов

- Модель убоя и переработки: Современные бойни, холодильная логистика, разделка и упаковка (ориентация на внутренний городской рынок).

- Экспортно-ориентированная модель: Сертификация халяль, экспорт высококачественных отрубов на Ближний Восток/в Северную Африку, экспорт субпродуктов в прибрежные страны Западной Африки.

- Модель брендированного мяса: Бренды охлажденного мяса, поставки для сетей быстрого питания, супермаркеты.

Поддержка со стороны политики: Инвестиционные стимулы и облегчение торговли

- Закон об инвестициях: Льготы для предприятий категорий A–D (объем инвестиций от 1 млн до 2 млрд франков КФА, уровень налоговых освобождений 25–50%).

- Дополнительные льготы для животноводства: +3 года преференциального периода, освобождение от налога на передачу недвижимости.

- Модель ГЧП: Таможенные льготы (концессия на 20–40 лет).

- Экспортно-ориентированные предприятия: Специальный статус (категория D, объем экспорта ≥ 80%).

Упрощенные процедуры: регистрация предприятий за 24 часа, национальный режим для иностранных инвесторов.

4. Риски и вызовы

Инфраструктура, финансирование и экологические факторы

Инфраструктурные ограничения: Холодильная логистика и энергоснабжение

- Холодильная логистика: Недостаток холодильных мощностей в сельских районах, большие расстояния перевозок.

- Энергоснабжение: Высокая стоимость электроэнергии (пиковый тариф — 140 франков КФА/кВт·ч, обычный — 75 франков КФА/кВт·ч), нестабильность поставок.

- Транспортные сети: Отсутствие выхода к морю, сезонное влияние на состояние дорог.

Финансовая среда: Высокие издержки и строгие условия

- Местное финансирование: Строгие условия банков, требование залога, высокие процентные ставки.

- Иностранные инвестиции: Приток ПИИ в 2020 г. — 149 млн долл. США, накопленный объем — 3,02 млрд долл. США (основные инвесторы: Франция, Ливан, Ливия — 70%).

- Рекомендации: Использование международного финансирования, создание правительственного фонда в 100 млрд франков КФА для поддержки предприятий (ставка ниже 4% годовых).

Рыночные и операционные риски: Колебания цен и управление безопасностью

- Цены: Низкие цены для фермеров, высокие прибыли посредников, разрыв между внутренними и международными ценами.

- Сезонность: Низкие цены в феврале–мае, высокий спрос в декабре–янаве.

- Безопасность: Влияние терроризма в северных/восточных приграничных районах.

- Болезни: Ящур, слабая система эпидемиологического контроля.

- Климат: Засухи в Сахеле, сезонный дефицит кормов.

5. Стратегические рекомендации

Пути выхода на рынок и выбор партнеров

Стратегии выхода на рынок: От совместных предприятий до новых инвестиций

- Совместное предприятие: Партнерство с местными фермерами/трейдерами, использование существующих рыночных сетей, снижение культурных/языковых барьеров (подходит для начального этапа).

- Слияния и поглощения: Приобретение местных боен или мясоперерабатывающих заводов для быстрого получения мощностей и лицензий (подходит для опытных инвесторов).

- Новые инвестиции: Строительство современных объектов, применение инвестиционных стимулов категорий A–D (подходит для долгосрочных стратегических инвесторов).

Выбор партнеров: От правительства до частного сектора

- Правительственные органы: Министерство животноводства и рыболовства, Агентство по продвижению инвестиций (API-BF), Центр регистрации предприятий (CEFORE).

- Международные организации: Всемирный банк (МАР), Африканский банк развития (АФБ), Западноафриканский экономический и валютный союз (UEMOA).

- Частный сектор: Кооперативы фермеров, операторы livestock-рынков, оптовые/розничные продавцы мяса, поставщики холодильной логистики.

- Финансовые институты: Местные банки, международные фонды развития, Исламский банк развития.

План реализации: От пилотного проекта до масштабирования

- Фаза 1 — Пилотный период (1–2 года): Выбор пилотных зон (Уагадугу/Бобо-Диуласо), строительство/аренда боен, создание локальных цепочек поставок, получение сертификации халяль.

- Фаза 2 — Экспансия (3–5 года): Тиражирование успешной модели в других регионах, развитие холодильной логистики, выход на экспортные рынки, создание брендов.

- Фаза 3 — Масштабирование (более 5 лет): Вертикальная интеграция цепочки создания стоимости, лидерство на региональном рынке, развитие высокодоходных продуктов (кожа, молочные продукты).

Финансовый прогноз: Возврат инвестиций и модель прибыли

- Объем инвестиций: Строительство бойни — 1–5 млн долл. США, холодильная логистика — 0,5–2 млн долл. США, оборотный капитал — 1–3 млн долл. США.

- Структура доходов: Плата за убой, продажа мяса, побочные продукты, экспортная прибыль.

- Структура затрат: Закупка скота — 60–70%, труд — 5–10%, энергия — 5–8%, транспорт — 5–10%, прочие — 10–15%.

- Прогноз прибыли: Валовая маржа — 15–25%, срок окупаемости — 5–7 лет, ROI — 15–20%.

Заключение

Используйте историческую возможность трансформации и модернизации сельского хозяйства и животноводства в Западной Африке

Животноводство и мясоперерабатывающая отрасль Буркина-Фасо находятся на переломном этапе перехода от традиционных к современным методам. Приток международного капитала, поддержка со стороны государства и рост регионального спроса создают беспрецедентное окно возможностей для инвестиций. Для дальновидных инвесторов сейчас — лучшее время для закрепления на цепочке создания стоимости в Западной Африке и получения преимущества первопроходца.